コラム

消費税の軽減税率制度とERP(第2回)– 適格請求書等保存方式(インボイス方式)とは

第2回目の今回は、2023年10月から、適格請求書等保存方式、いわゆるインボイス方式について解説します。軽減税率が導入される2019年10月以降の当初4年間は対応しやすい「区分記載請求書等保存方式」でよいのですが、それ以後は、より詳細な「適格請求書等保存方式」にしなければならないということです。 (著:東京中央税理士法人 執行役員 竹澤直樹)

目次

- 1 適格請求書等保存方式とは

- 2 適格請求書発行事業者への登録

- 3 適格請求書等発行事業者の義務

- 4 請求書等の記載例と変更点の確認

- 5 消費税の計算方法

- 6 まとめ

1. 適格請求書等保存方式とは

2023年10月から導入される適格請求書等保存方式、いわゆるインボイス方式の大きな特徴として、「登録を受けた事業者が発行した請求書や領収書でないと、仕入税額控除ができない」ということが挙げられます。

2. 適格請求書発行事業者への登録

適格請求書を発行するためには、税務署長に「適格請求書発行事業者」となるための登録申請を行う必要があります。適格請求書等でないと商品やサービスの購入者は仕入税額控除ができないこととなります。これは飲食料品など軽減税率の対象になるものだけではなく、すべての商品やサービスに影響してきます。そのため、この登録は実質的にすべての事業者が行う必要があります。

なお、適格請求書発行事業者の登録を受けられるのは課税事業者だけです。そのため基準期間の課税売上高が1000万円以下の免税事業者が登録を受けると、自動的に課税事業者となります。一度課税事業者となると、登録を取り消さない限り、免税事業者には戻れません。

登録までの流れは以下の通りです。

- 1. 登録申請書を税務署へ提出

- 2. 税務署による審査

- 3. 登録および公表

- 4. 事業者へ通知書が郵送

登録番号は、「T+法人番号」となります。個人事業者等(法人番号がない事業者)については、「T+13桁の数字」が割り当てられます。登録の受付は2021年10月より開始されます。適格請求書等保存方式が導入される2023年10月までに登録を受けるには、原則として2023年3月31日までに登録申請書を提出する必要があります。

3. 適格請求書等発行事業者の義務

適格請求書発行事業者(売り手)は、軽減税率の対象品目の販売の有無にかかわらず、取引先から求められた場合に適格請求書を発行する義務があります。またその請求書の写しを保存することが必要となります。

ただし、次のような取引については、交付義務が免除されます。

- 1. バスや鉄道の運賃(3万円未満のもの)

- 2. 出荷者が卸売市場で行う生鮮食料品の譲渡

- 3. 生産者が農協などに委託して行う生産物の譲渡

- 4. 自動販売機での譲渡(3万円未満のもの)

- 5. 郵便ポストに差し出された郵便物の切手

4. 請求書等の記載例と変更点の確認

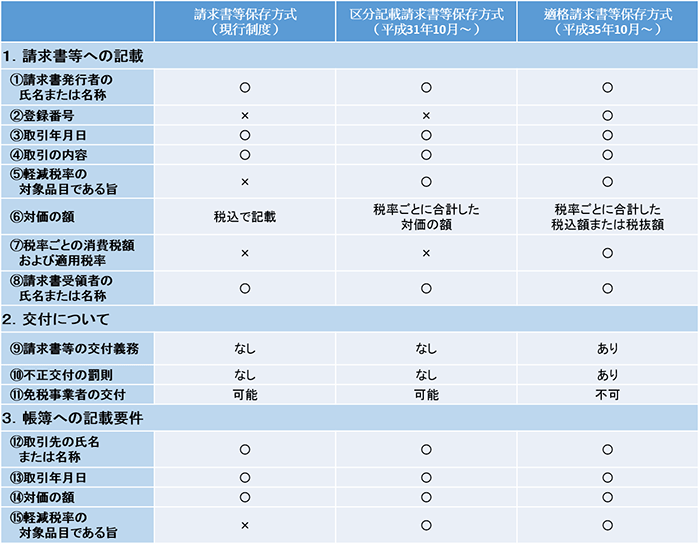

軽減税率の導入(2019年10月)、および適格請求書発行事業者の登録(2023年10月)により、発行する請求書等の様式が変更になります。軽減税率の導入に伴い複数税率となるため、適用される税率ごとに取引額や税額を記載する必要があります。

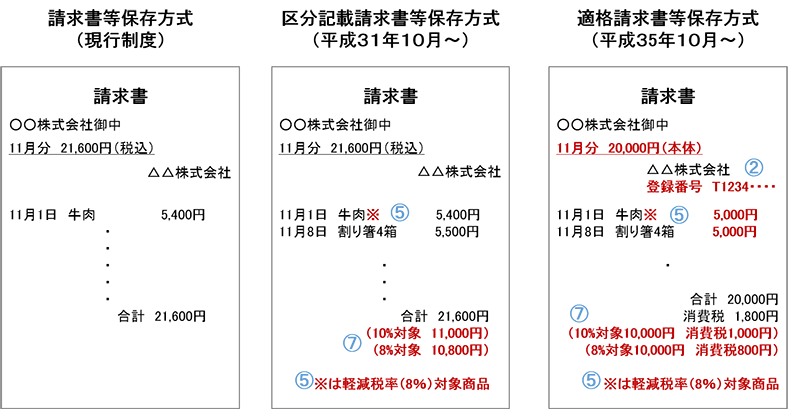

「現行の請求書」「2019年10月からの区分記載請求書」「2023年10月からの適格請求書」の3つを並べて、変更点を確認しておきましょう。

図1にある②~⑦は、図2に対応しています。また赤字で書いてある部分は、それぞれの請求書等で追加記載となる部分です。

区分記載請求書等保存方式での大きな変更項目は、⑤「軽減税率の対象品目である旨」の記載です。また、適格請求書等保存方式での大きな変更項目は、②「登録番号の取得」と⑦「税率ごとの消費税額および適用税率」の記載です。

また適格請求書等の交付は相手方の課税事業者の求めに応じて交付する義務があり、不正発行した場合には1年以下の懲役または50万円以下の罰金が課されます(消費税法第65条)。

5. 消費税の計算方法

2023年10月1日以降の売上税額、および仕入税額については、「積上げ計算」または「割戻し計算」を選択できます。

積上げ計算

適格請求書に記載した消費税額等の合計額に78/100を乗じて消費税額を算出する方法

割戻し計算

税率の異なるごとに区分して合計した課税標準額(売上)または課税仕入れにかかる支払い対価の額(仕入れや経費)に7.8/100(軽減税率対象の場合は6.24/100)を乗じて計算する方法

なお、売上税額について積上げ計算を選択できるのは、適格請求書発行事業者に限られます。

また売上税額を「積上げ方式」により計算する場合には、仕入税額も「積上げ方式」により計算しなければなりません。

次回、連載第3回は、業務システムの対応におけるチェックポイントを中心に解説します。

6. まとめ

- 1. 請求書等については、2019年10月からと2023年10月からの2段階で変更がある。

- 2. 適格請求書等発行事業者でないと適格請求書等が交付できず、適格請求書等でないと仕入れ税額控除が受けられない。

- 3. 適格請求書等の不正交付には罰則がある。

消費税の軽減税率制度とERP

- 第1回 消費税の軽減税率制度とは

- 第2回 適格請求書等保存方式(インボイス方式)とは

- 第3回 会計システムのチェックポイントは?