年末調整とは、給与の支払を受ける人を対象に、毎月の給与支払の際に控除される源泉徴収税額と、その年の給与総額より算出した税額を比較し、その差額を精算する手続きです。

本年は、定額減税という例年とは異なる対応が発生します。

今回の記事では、人事労務のエキスパートとして様々なサービスを全国に展開する小林労務が、本年の年末調整の変更点について解説します。

目次

1. 2024年(令和6年)度 年末調整のポイント

今回ご紹介する本年の変更点は大きく分けて3つあります。

【変更①】定額減税の実施

【変更②】「給与所得者の扶養控除等申告書」提出についての簡易化

【変更③】非居住者扶養親族に関する送金関係書類の追加

変更点について、詳しく見ていきましょう。

2. 【変更①】令和6年税制改正大綱の重大トピック:定額減税の実施

(1)定額減税とは?

定額減税とは、ご本人とご本人の扶養親族等の人数により算出される定額減税額を令和6年分の所得税から差し引くことによって、定額による所得税の特別控除を行うことをいいます。

また、年末調整時点の定額減税の額を年調減税額といい、この年調減税額を算出し、年間の所得税額の計算を行います。

(2)制度の概要対象者と計算方法

• 年末調整の際に定額減税(年調減税)の対象者

年調減税の対象者は、給与所得以外の所得を含めた合計所得金額1,805万円を超えると見込まれる人を除き、以下のとおりです。

- 勤務している会社に「給与所得者の扶養控除等申告書」を提出している人

- 令和6年12月31日時点で国内に居住している人

- 令和6年6月1日後、死亡により退職した人

- 令和6年6月1日後、退職し、本年中に再就職ができないと見込まれる人

- 令和6年6月1日後、12月中に給与の支払を受けた後に退職した人

- 令和6年6月1日後、非居住者となった人

• 年調減税額の計算方法

年調減税額は、「本人30,000円」と「同一生計配偶者と扶養親族1人につき30,000円」との合計額となります。

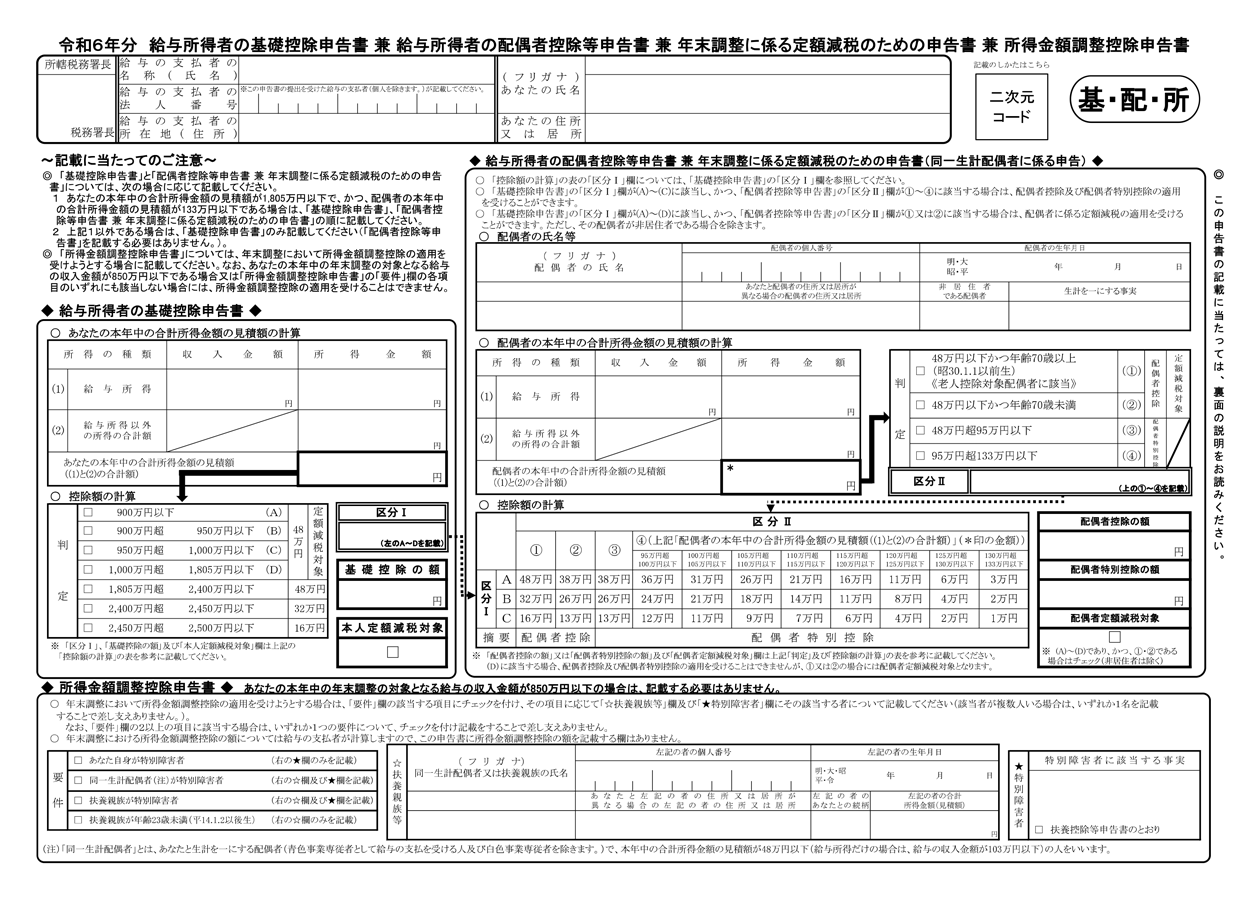

対象者の年調減税額の計算は、「給与所得者の扶養控除等申告書」と「給与所得者の配偶者控除等申告書 兼

年末調整に係る定額減税のための申告書(同一生計配偶者に係る申告)」等から、年末調整を行う時の現況における同一生計配偶者の有無と扶養親族に人数を確認します。

年調減税額と年調所得税額を算出後、年調所得税額から年調減税額を控除します。次に、定額減税額控除後の所得税額に102.1%を乗じることで、所得税額と復興特別所得税額の合計額である年調年税額が算出されます。最後に、従来通りの年末調整と同じく、過不足の精算を行います。

(3)企業担当者が注意すべきポイント

例年と異なる箇所は、年調減税です。毎月把握していた対象者や扶養親族等の人数を改めて漏れがないよう確認することが重要です。また、システムを利用されている場合であっても、年調年税額がどのように算出されるのかを理解することも大切です。

3. 【変更②】「給与所得者の扶養控除等申告書」提出についての簡易化

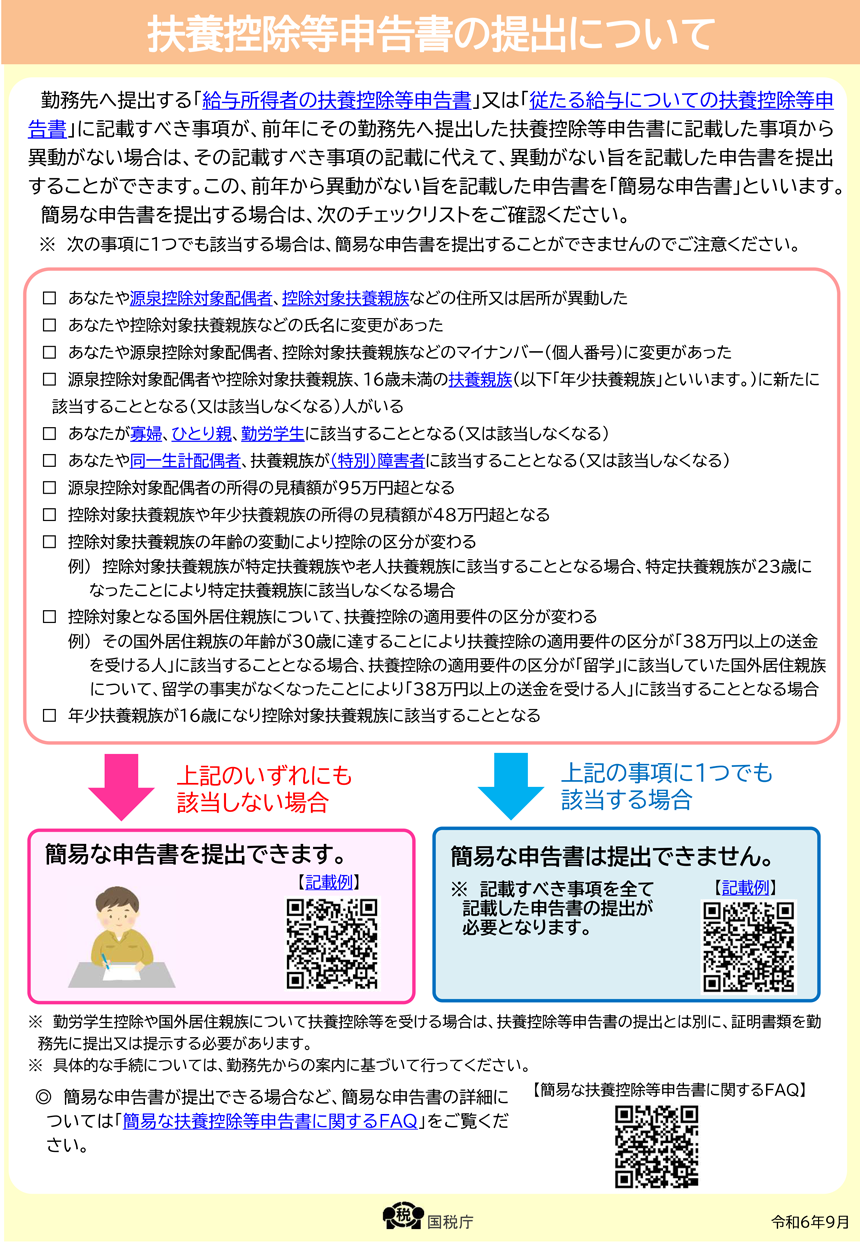

「給与所得者の扶養控除等申告書」について、その申告書に記載すべき事項がその年の前年の申告内容と異動がない場合には、異動がない旨の記載にすることができることとされました。

この改正は、令和7年1月1日以降に提出する「給与所得者の扶養控除等申告書」について適用されます。

4. 【変更③】非居住者扶養親族に関する送金関係書類の追加

非居住者が扶養控除等の適用を受けるには、送金関係書類が必要です。送金関係書類とは、非居住者である親族それぞれの生活費または教育費に充てるために支払ったことを明らかにするものをいいます。

令和6年から、金融機関が発行した書類やクレジットカード発行会社が発行した書類等に加えて、電子決済手段等取引業者の書類またはその写しが追加されました。

5. その他変更点

令和6年10月1日以後に提出する「給与所得者の保険料控除申告書」について、以下のとおり、申告者との続柄の記載が不要になります。

6. 年末調整についてよくある質問

| 16歳以上30歳未満または70歳以上 | 親族関係書類 |

| 留学 | 留学ビザ等書類、親族関係書類 |

| 障がい者 | 親族関係書類 |

| 38万円以上の支払 | 38万円送金書類、親族関係書類 |

※「38万円以上の支払」とは、留学・障害者以外で30歳以上70歳未満に該当する扶養親族を意味します。

7. 最後に

今年の年末調整は、例年と異なり、定額減税の対応が求められます。また、令和7年についても、ひとり親控除の拡充等法改正が控えています。毎年続く法改正に人事総務担当者も大変かと思いますが、従業員から聞かれたときに対応できるよう、内容を理解し、社内対応の準備を進めましょう。