1. システム的に対応すべき項目とは

システムについては大きく「会計システム」と「業務システム(販売管理システムおよびレジ等)」に分けて対応すべき項目を解説します。

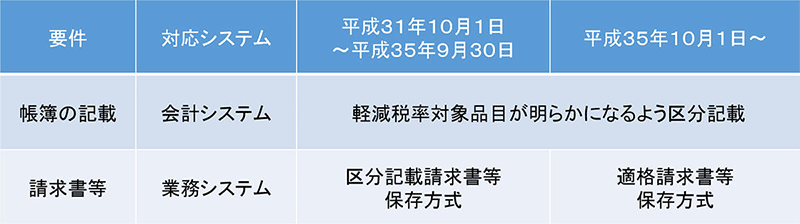

軽減税率導入にかかる要件や対応すべき事項は、以下のとおりです。

図1:軽減税率にかかる要件と適用時期

2. 会計システムについて対応が必要な事項

会計システムについては、軽減税率導入前の2019年9月末までに以下の項目について対応が必要となります。

1.税率設定

軽減税率の導入により、標準税率10%と軽減税率8%の税率区分設定が必要となります。それだけでなく、軽減税率導入前の8%(以下旧税率8%)や5%の税率も引き続き入力できるか確認してください。

8%の税率については、旧税率となる8%と軽減税率の8%は内訳が違います、旧税率の8%は消費税6.3%、地方消費税1.7%ですが、軽減税率の8%は消費税6.24%、地方消費税1.76%となっているため、税額計算を別々に行う必要があります。

5%についても、以前契約したリース取引などで使用するため、必ず残してください。

2.仕訳情報

今後は帳簿に「軽減税率の対象品目である旨」の記載が必要になります。

軽減税率である8%の税区分を選択すると、摘要に※マークが自動的に表示されるなどの対応が考えられます。また※マークでなくとも、税率区分欄を設け「8%」と記載する方法や税率コードを記載する方法でも良いとされています。

3.日付による自動判定

領収書等の入力日付によって、ある程度自動的に税率が表示されると効率化が図れ、入力間違いも減少します。具体的には、2019年9月30日までの領収書を入力すると8%と初期表示され、10月1日以降の領収書を入力すると10%と初期表示されるとよいでしょう。

4.取引先コード

これは2023年10月の適格請求書等保存方式が導入された時の話となります。適格請求書等保存方式だと、適格請求書発行事業者の交付した請求書等でないと仕入税額控除ができなくなります。そのため、取引先が適格請求書発行事業者かどうかによって仕入税額控除が「できる・できない」を区分経理する必要があります。その都度判定すると間違いが起きやすくなるため、取引先のマスタなどで適格請求書発行事業者に該当するか(登録番号があるか)、免税事業者なのか登録できる項目があるとよいでしょう。

5.消費税情報の集計機能

多くの会計システムには勘定科目ごとに消費税を集計する機能があります。この集計機能について、税率別に取引額や消費税額を集計できるか確認が必要です。この集計が正しくできないと、消費税の申告書が適切に作成できません。

6.経過措置

費税の申告については、免税事業者からの仕入れについて仕入税額控除にかかる経過措置があります。今後消費税の申告書等について様式の改正が見込まれますので、申告システムについても確認が必要となります。

3. 販売管理システムで対応が必要な事項

飲食料品や新聞の販売業については、販売管理システムやレジなどの業務システムについての対応が必要です。業務システムについては、区分記載請求書等保存方式の開始前である2019年9月末までと、適格請求書等保存方式の開始前である2023年9月末までにそれぞれ以下の項目について対応が必要となります。

1.区分記載請求書等保存方式への対応準備

① 請求書の記載項目

2019年9月末までに区分記載請求書等保存方式に対応した請求書を印刷できるようにします。

具体的には、

- 軽減税率対象品目に※印などつける

- ※印が軽減税率対象品目であることを明らかにする

- 税率別に対象金額の明細出力を可能にする

となります。

② 商品マスタの変更

商品ごとに税率区分との紐づけを行い、請求書等に「軽減税率対象品目である旨」が自動表示されるようにします。なお、ファーストフード店のように同じ商品でも店内飲食とテイクアウトで税率が変わるようなものもあるため、1つの商品について2つの税率からの選択すること(副税率の設定)も検討事項となります。

③ レジスター等

まず複数税率に対応しているか確認が必要です。あわせて区分記載請求書等の要件(上記①請求書の記載項目参照)を満たしたレシート等が発行できるか確認してください。レジスターの買替や受発注システムの改修が必要な時などは、中小企業庁の軽減税率対策補助金をご利用ください。

④ 売上値引

売上だけでなく、売上値引きについても税率別の区分表示が必要です。区分表示できない場合、例えばスーパーで弁当(軽減税率8%)とビール(標準税率10%)を販売し、まとめて5%値引きとなった場合などは値引き前の商品価格の割合で値引き額を案分計算することになります。一括表示された売上値引きがある場合は、適切に10%分と8%分に案分されるよう検討する必要があります。

2.適格請求書等保存方式への対応準備

適格請求書等保存方式への対応は、飲食料品販売業等だけでなく、すべての課税事業者に必要です。課税事業者は、2023年9月末までに適格請求書等保存方式に対応した請求書等を交付できるようにします。

具体的には、

- 適格請求書発行事業者の登録を行う

- 請求書や領収書に登録番号を表示

となります。

4. 会計システムと業務システムの連携

会計システムと業務システムを連携している場合には、POSレジのデータや販売管理システムから出力したデータが会計システム側で仕訳として取り込めるか確認が必要です。それぞれが消費税率や取引先について別のテーブルを使っていると、適切な帳簿が作成できない可能性があります。特に軽減税率の8%と旧税率の8%が混同しないようにしましょう。

5. まとめ

1.すべての業種で会計システム・業務システムの改修が必要。

2.2019年9月末までに「区分記載請求書等保存方式」への対応、2023年9月末までに「適格請求書等保存方式」への対応が必要。

3.レジの入れ替えや受発注システムの改修には補助金がある。

消費税の軽減税率制度とERP

- 第1回 消費税の軽減税率制度とは

- 第2回 適格請求書等保存方式(インボイス方式)とは

- 第3回 会計システムのチェックポイントは?