コラム

2020年(令和2年)社労士が解説する年末調整の改正点

今年も年末調整を行う時期になりました。年末調整は御存知のとおり、給与の支払を受ける人について、毎月の給与支払いの際に控除される源泉徴収税額と、その年の給与総額について収めるべき税額を比較し、その過不足を清算する手続です。

2020年(令和2年)の年末調整は昨年度と比べ大幅に改正されています。今回の記事では「年末調整の改正点」について解説しますので、年末調整の前にしっかり内容を把握しましょう。

1. 給与所得控除に関する改正

個人事業主は必要経費を収入から控除し所得額を算出します。一方で、所得を計上するために企業で働く従業員のスーツや通勤用の靴などの費用を、会社が一つ一つ経費として計上することは非常に煩雑となります。そのため、従業員の経費の代わりとなるものが給与所得控除となります。給与所得控除は年収の幅ごとに一律に計算することとなっており、令和 2 年度の改正ではこの給与所得控除額が以下の通り改正されました。

| 給与の収入金額(A) | 給与所得控除額 | |

|---|---|---|

| 改正後 | 改正前 | |

| 1,625,000円以下 | 550,000円 | 650,000円 |

| 1,625,000円超 1,800,000円以下 | (A)x 40% - 100,000円 | (A)x 40%円 |

| 1,800,000円超 3,600,000円以下 | (A)x 30% + 80,000円 | (A)x 30% + 180,000円 |

| 3,600,000円超 6,600,000円以下 | (A)x 20% + 440,000円 | (A)x 20% + 540,000円 |

| 6,600,000円超 8,500,000円以下 | (A)x 10% + 1,100,000円 | (A) x 10% + 1,200,000円 |

| 8,500,000円超 10,000,000円以下 | 1,950,000円 | |

| 10,000,000円超 | 2,200,000円 | |

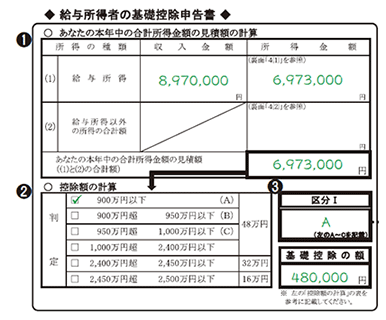

2. 基礎控除及び所得金額調整控除に関する改正

基礎控除は基礎的人的控除の一つであり、憲法25条の生存権 (健康で文化的な最低限度の生活を営む権利) を保障するための最低生活費控除です。この基礎控除が以下の通りに改正され、合計所得金額が25,000,000円を超える所得者については基礎控除の適用を受けることができなくなりました。

| 合計所得金額 | 基礎控除額 | |

|---|---|---|

| 改正後 | 改正前 | |

| 24,000,000円以下 | 480,000円 | 380,000円 (所得制限なし) |

| 24,000,000円超 24,500,000円以下 | 320,000円 | |

| 24,500,000円超 25,000,000円以下 | 160,000円 | |

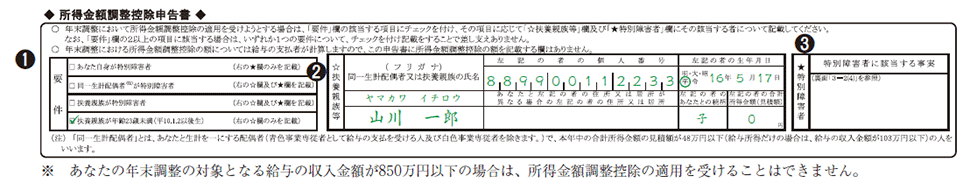

2-2. この改正に合わせて、所得金額調整控除という制度が創設されました。

所得金額調整控除はその年の給与の収入金額が8,500,000円を超える所得者で以下のいずれかに該当する場合に適用を受けることができます。

- ① 本人が特別障害者に該当する場合

- ② 年齢23歳未満の扶養親族を有する場合

- ③ 特別障害者である同一生計配偶者若しくは扶養親族を有する場合

上記に該当する従業員の総所得額を計算する場合には、給与の収入金額から8,500,000円を控除した金額の 10% に相当する金額を給与所得額から控除することとなりました。

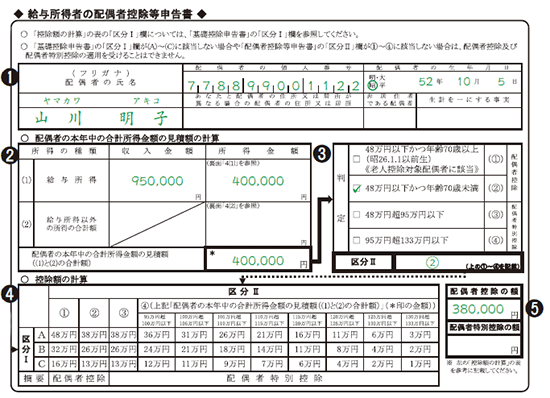

2-3. 2-1及び2-2の改正に伴い、「給与所得者の基礎控除申告書」と「所得金額調整控除申告書」が創設されました。

この申告書は昨年もあった「配偶者控除等申告書」と一体となり、「給与所得者の基礎控除申告書 兼 給与所得者の基礎控除申告書 兼 所得金額調整控除申告書」となり、 3 様式の兼用様式となっています。

3. 各種所得控除等を受けるための扶養親族等の合計所得金額要件等の改正

上述の改正点に伴い、扶養親族、源泉控除対象配偶者、配偶者特別控除の対象となる配偶者及び勤労学生の人的控除の要件もそれぞれ100,000円ずつ引き上げられ、以下の表のとおりに改正されました。

| 扶養親族等の区分 | 合計所得金額要件 | |

|---|---|---|

| 改正後 | 改正前 | |

| 同一生計配偶者 | 480,000円以下 | 380,000円以下 |

| 扶養親族 | 480,000円以下 | 380,000円以下 |

| 源泉控除対象配偶者 | 950,000円以下 | 850,000円以下 |

| 配偶者特別控除の対象となる配偶者 | 480,000円超 1,330,000円以下 | 380,000円超 1,230,000円以下 |

| 勤労学生 | 750,000円以下 | 650,000円以下 |

4. ひとり親控除及び寡婦(寡夫)控除に関する改正

従来の「寡婦(夫)控除」はひとり親であっても、配偶者と離婚・死別した方のみを対象にしてきました。これは、婚姻歴の有無で「寡婦(夫)控除」の適用の可否が決定するということです。また、「寡婦控除」と「寡夫控除」では控除額が異なり、男女間の格差が存在する状況でした。令和2年度の改正ではこれを是正するべく、以下の様に改正が行われました。

4-1. 税制上のひとり親控除

- ① 生計を一とする一定の子を有すること※総所得金額が480,000円以下の子を言います。

- ② 合計所得金額が5,000,000円以下であること。

- ③ 事実上婚姻関係と同様の事情にあると認められる人がいないこと。

4-2. 「寡婦控除」の見直し

- ① 合計所得金額が5,000,000円以下であることが要件に追加されました。

- ② 事実上婚姻関係と同様の事情にあると認められる人がいないことが要件に追加されました。

- ③ 「特別の寡婦」に該当する場合の寡婦控除の特例が廃止されました。

5. 終わりに

2020年(令和2年)の年末調整の改正点について簡単にご紹介いたしました。所得金額調整控除やひとり親控除、申告書様式の変更など前年度と異なる点が多くありますが、改正点をすべて抑えなくては、従業員の正確な所得税額を算出することはできません。この記事が年末調整の変更点の理解の一助になればと思います。

株式会社小林労務(https://www.kobayashiroumu.jp/)

代表取締役社長 特定社会保険労務士

上村 美由紀

2006年 社会保険労務士登録

2014年 代表取締役社長就任

電子申請を取り入れることにより、業務効率化・残業時間削減を実現。

2014年に、東京ワークライフバランス認定企業の長時間労働削減取組部門に認定される。

社労士ベンダーとして、電子申請を推進していくことを使命としている。