コラム

「消費税インボイス制度」への対策と電子化検討のロードマップを元国税庁OBの専門家がわかりやすく解説

2023年10月(令和5年10月)に施行される新消費税法では、新たに適格請求書等保存方式、通称「消費税インボイス制度」が導入されます。令和3年度に改正され、すでに施行されている電子帳簿保存法(以下、電帳法)と合わせて、経理部門をとりまく環境は大きく変化しています。消費税インボイス制度とはどのような制度なのか、同制度の施行後、適格請求書(インボイス)の発行側・受領側はそれぞれどういった対応をいつまでに取るべきなのか。元国税局の情報技術専門官であるSKJ 総合税理士事務所 所長の袖山喜久造氏に話を聞きました。

目次

1. 消費税インボイス制度の概要

2023年10月に施行される消費税インボイス制度をひと言で表現するならば、「消費者が支払った消費税が、国や地方に確実に納税される仕組み」だと袖山氏は解説します。

消費税は、消費者が税の負担者であり、消費者から預かった事業者が納税義務者として税金を納める「間接税」の一種です。納税義務者である事業者は「消費者から受け取った消費税」から、仕入税額控除として、例えば商品の仕入れなどで「納税義務者が支払った消費税」を控除した額を納付消費税として国や地方自治体に納付します。消費税インボイス制度は、納税義務者が仕入税額控除を受けるために、仕入先から交付された「適格請求書(インボイス)」を保存しなければならない制度です。

適格請求書を発行できるのは、所轄税務署に手続きを行い登録された『適格請求書発行事業者』だけであり、登録事業者は消費税の申告をしているため、適格請求書発行事業者へ支払った消費税は納税されていることが前提となります。適格請求書発行事業者として登録されない事業者、例えば免税事業者などへの支払いに係る消費税分は、原則として仕入税額控除ができなくなります。

消費税インボイス制度への対応準備では、適格請求書を発行するための発行者側の対応と、受領した適格請求書を厳格に保存するための受領者側の対応、両面の検討が必要です。

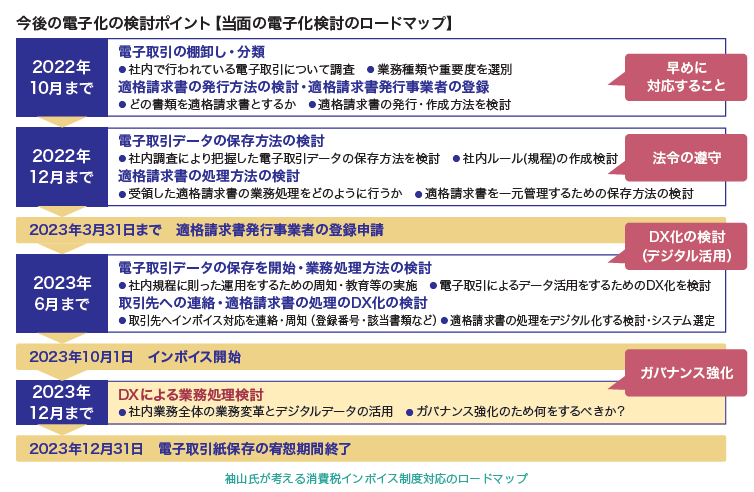

2. 企業はいつまでに、何をすべきか 電子化検討のロードマップ

消費税インボイス制度の施行を控えているなか、企業はいつまでに何をすべきなのか。ここからは適格請求書を発行する側と受領する側それぞれの観点から行うべきことに関して、袖山氏が考えるスケジュールと対応内容を紹介します。

(1)2022年10月までに行うべきこと

• どの書類を適格請求書とするか検討(発行者側)

• 適格請求書の発行・作成方法を検討(発行者側)

• 適格請求書発行事業者の登録(発行者側)

「適格請求書の発行方法の検討や事業者登録は、早急に対応すべきことです。中でも適格請求書発行にあたっては、検討すべき事項が多くあります。例えば、発行方法を見直すべき書類は、請求書だけではありません。会社の事業内容によって、適格請求書とするべき書類は異なります」(袖山氏)

適格請求書には、次に挙げる9項目全ての記載が求められます。

① 適格請求書発行事業者の氏名又は名称

② 適格請求書発行事業者の登録番号

③ 課税資産の譲渡等を行った年月日

④ 課税資産の譲渡等に係る資産又は役務の内容

⑤ 軽減税率対象の表示

⑥ 課税資産の譲渡等の税抜金額又は税込金額を税率ごとに区分して合計した金額

⑦ 課税資産の譲渡等の適用税率

⑧ 税率ごとに区分した消費税額等

⑨ 書類の交付を受ける事業者の氏名又は名称

これら9項目を全て記載した適格請求書を作成するとなると、新たなフォーマットを用意したり、ワークフローを変えたり、記載する消費税額の計算方法の見直しを行ったりする、などの対応が求められます。こういった対応は非常に煩雑なように思えるが、袖山氏は次のような打開案を提示します。

「記載すべき9項目を1通の請求書で全て網羅する必要はありません。請求書と納品書などの組み合わせにより複数の書類で適格請求書とすることが可能です。例えば④については、どのような取引が行われたかを記載しなければならないのですが、一般的な請求書には取引の全ての内容まで書かれていません。取引内容が書かれている書類といえば、多くの会社では納品書が該当するでしょう。請求書と納品書を組み合わせて、適格請求書とすればよいのです」(袖山氏)

その他に、適格請求書に記載する消費税額の計算方法についても確認が必要です。これまで取引明細の1明細ごとに消費税率を掛け、端数処理を行っている場合は計算方法の見直しが必要となります。適格請求書ごとに税率区分ごとの対象(取引)金額を合計し、その合計金額に各税率を掛け、記載する消費税額を計算。1枚の適格請求書で税率計算時の端数処理は1回だけできます。

袖山氏は、これまでコンサルティングしてきた経験を踏まえた上で、「請求書や納品書などの書類のインボイス制度対応として、新たに求められる消費税額の計算方法や記載項目についてきちんと対応できていない会社も多くあります。消費税インボイス制度の施行に向けて、自社で発行する書類を早めにチェックしてください」と話します。

その他にも、企業は適格請求書を紙で発行するのか、電子データで発行するのか、検討を進める必要があります。

「クラウドサービス上でやり取りするのか、メールに添付するのか、あるいはFAXを使用するのかといったことについても、後の作業負担を考慮すれば早めに検討すべきでしょう」(袖山氏)

もう1つ、袖山氏が早めに対応するよう企業に促しているのが、所轄税務署への適格請求書発行事業者の登録申請手続きです。2021年10月1日より受付は開始しており、提出期限は原則として2023年3月31日までとなっています。この手続きを経なければ適格請求書発行事業者として国に登録されず、適格請求書とすべき書類に記載する必要のある「登録番号」も発行されません。

「まだ登録申請書を提出していない会社が多いように思います。期限間際に提出すると、2023年10月からの制度に間に合わない事態が起こりかねないため、国税庁も早めの申請を呼びかけている状況です」(袖山氏)

(2)2022年12月までに行うべきこと

• 適格請求書の受領方法の確認(紙・データ)(受領者側)

• 受領した適格請求書の業務処理の手順の検討(受領者側)

• 適格請求書を一元管理するための保存方法の検討(受領者側)

「適格請求書は、PDFやCSVなどのデータで授受することができます。データを活用することで、効率的に業務処理ができるようになりますし、それを目的として電子インボイスの活用が推奨されています。しかし、電子化システムはすぐに導入できるわけではありません。受領したデータを紙に印刷して処理をするのか、あるいはデータのままで業務処理をするのか、そしてどのようなシステムを導入するのかについては、早めに見通しておくべきです」(袖山氏)

データの活用が効率的だとした上で、袖山氏は紙の請求書が完全に撤廃されることは無いと補足します。しかし、紙とデータを二重で管理してしまうと請求書の検索性が損なわれてしまう上に、ガバナンス強化の観点から見ても問題が残ります。

袖山氏によると、消費税インボイス制度への対応に向けて、企業は適格請求書のデータによる一元管理の方法についても検討した上で、どのようにデータを活用した経理業務のDX化を行うかを検討しておくべきとのこと。データの一元管理については、電帳法への対応とも関連してきます。「電子インボイスについては、発行者側も受領者側も、電帳法の電子取引データの保存要件に従って保存しなければなりませんし、紙で受領したインボイスをデータで保存するには電帳法のスキャナ保存の要件対応の検討も必要です」と袖山氏は続けます。

(3)2023年6月までに行うべきこと

• 適格請求書の処理業務の効率化・適正化の検討(受領者側)

• 適格請求書の処理をデジタル化する検討・システム選定・決定(受領者側)

• 取引先へインボイス対応を連絡・周知(登録番号・送付手段など)(発行者側・受領者側)

インボイス制度開始まで目前に迫ったこの時期の対応については、受領した適格請求書(請求書や領収書など)を単にデータで処理するだけではなく、業務の効率化や適正化も視野に入れて、自社はどのようなシステムを利用すべきかを検討するべきだといいます。

また、どの企業もインボイス制度対応への準備は進めているが、支払先が適格請求書発行事業者の登録をしているかは非常に気になるところです。取引先が免税事業者などの場合、これまで請求されていた消費税分の取り扱いなどについても協議が必要となります。「適格請求書が発行できる環境が整ったことを早めに取引先に通知しておくことで、取引先の安心感や自社への信頼度は上がります。取引先の立場に立ってみると、10月の法施行の直前に通知されてもすぐに対応することが難しいケースもありますし、紙の請求書を発行していた会社が突然データでの請求書発行に切り替えた場合でも困るでしょう」(袖山氏)

(4)2023年12月までに行うべきこと

• DXによる経理業務の運用開始(受領者側/発行者側)

• 社内業務全体の業務変革の検討とデジタルデータの活用(受領者側/発行者側)

• ガバナンス強化に向けた対応策の検討(受領者側/発行者側)

最後は、消費税インボイス制度だけでなく、社内業務全体を踏まえて改革を仕上げていくフェーズです。

「請求書は取引の過程の最後の段階で発行されるものです。請求書発行前の取引の過程においては見積、発注、検収など、さまざまな業務プロセスを経る必要があるわけですが、請求書以外の業務についても電子化を検討すべきだと考えます。消費税インボイス制度は、会社業務の全体をDX化する好機です。そして、会社全体のガバナンスを強化していくことは、DX化を推進する上での重要なポイントになるはずです」(袖山氏)

3. 法令対応やツール導入ありきではなく、大切なのは電子化の目的・意義の再確認

消費税インボイス制度に、これから対応するのであれば、前述したロードマップを参考にするとよいでしょう。消費税インボイス制度への対応とともに、袖山氏は改めて電帳法対応の重要性を強調します。

「電帳法で保存義務が規定される電子取引データの保存については、書面で保存できる宥恕期間が2023年12月末までになり、しばらくの間は紙で保存できるようになっています。しかし、今後消費税インボイス制度を電子化で対応するのであれば、当然電帳法にも対応しなければなりません。社内で長く行われてきた業務をデジタル化して変革していくことは簡単ではありません。電帳法の宥恕期間については『まだ1年以上ある』と考えないで、今の段階からどのように対応を進めるべきか検討しておきましょう。消費税インボイス制度と電帳法の対応は、同時並行で進めることをお勧めします」(袖山氏)

そして袖山氏は、電帳法や消費税インボイス制度への対応の取り組みの手始めとして、自社が属する業界の動向や特徴を調べることから始め、取引の流れを改めて見直してみることを推奨しています。業界ごとに、見積・発注といったプロセスや方法に特徴があるためです。自社では仕事がどのように進められていて、取引先とどのような種類の書類でやりとりしているのか。その書類のやりとりは紙なのかデータなのか。データはクラウドサービス上で共有しているのか、メール添付でやり取りしているのか。例えば小売業であれば、EDIを使っているかもしれません。まずは、現状把握から始めることが重要だといいます。

袖山氏は、「電子化が課題だと相談する企業は非常に多いのですが、ただ単にツールを導入して電子化するのではなく、なぜ電子化しなければならないのかを考え直してみてください」と呼びかけます。電子化に対応するためのシステムを導入した後にシステムをすぐに入れ替えるのは極めて困難であり、電子化の目的や法対応を考えないまま対応すると、失敗のリスクが非常に高まってしまうからです。

「電子化で何をしたいのか、そして自社をどのように変えたいのか、よく考えておくべきです。さまざまな業務を切り貼りするように電子化を進めてしまうと、全体的な流れが悪くなって、電子化によるメリットを享受できなくなってしまいます。電子取引の電帳法の対応だけ、あるいは消費税インボイス制度の対応だけを目的に電子化をすることは避けましょう」(袖山氏)

4. 消費税インボイス制度と電帳法対応に有効

SCSKのクラウドERP「ProActive C4」

袖山氏が指摘するように、消費税インボイス制度や電帳法には、場当たり的な対応ではなく、先々を見据えたシステムの選定が重要となります。そこで役立つのが、SCSKの提供する「ProActive」です。ProActiveは、29年間にわたって総勢6,500社、300の企業グループを超える導入実績を持つERPパッケージです。

新シリーズとなる「ProActive C4」は、クラウドサービスとして提供されます。これまでの導入実績で培ってきた業務プロセスのノウハウと、SCSKグループのサポート力を生かして企業の成長を支援しています。消費税インボイス制度および電帳法対応、その先のコンプライアンス強化や業務効率化にぜひご検討してみてはいかがでしょうか。

SKJ総合税理士事務所

所長 税理士

袖山 喜久造

税理士・SKJ総合税理士事務所所長。中央大学商学部会計学科卒業。平成元年東京国税局に国税専門官として採用。都内税務署勤務後、国税庁、国税局調査部において大規模法人の法人税等調査事務などに従事。国税局調査部勤務時に電子帳簿保存法担当情報技術専門官として納税者指導、事務運営などに携わる。平成24年にSKJ総合税理士事務所開業を経て現職。

関連ページ

関連コラム